Nieuwsbrief april – mei 2023

Gepubliceerd op: 11 mei 2023Terugblik april

Het lijkt er op dat de financiële markten de afgelopen maand in een wat rustiger vaarwater zijn terechtgekomen. De zorgen over een bankencrisis verdwenen van het toneel, gesteund door de beter dan verwachte kwartaalcijfers van een aantal grote Amerikaanse banken, zoals JPMorgan en Bank of America. Dat betekent niet dat de problemen bij de kleinere (regionale) banken voorbij zijn, gezien de grote gelduitstroom van tegoeden die de First Republic Bank recent bekendmaakte. Wij verwachten daarentegen geen bankencrisis in de Verenigde Staten en gaan er van uit dat de problemen tot een aantal gevallen beperkt blijven.

Cijferseizoen

Positief is dat het (Amerikaanse) cijferseizoen tot nu toe goed verloopt. Van de 250 bedrijven uit de S&P 500-index die tot nu toe hun kwartaalcijfers hebben gepubliceerd, overtrof bijna 77% de winstverwachtingen. De gerapporteerde winst lag gemiddeld circa 5% boven de verwachting. Ook het merendeel van de bedrijven uit de Europese Stoxx 600 lieten goede resultaten optekenen.

Op de aandelenmarkten werden de bedrijven die goede kwartaalcijfers presenteerden beloond met een koersstijging van gemiddeld 2%. De beurzen kwamen wat meer tot rust, getuige de daling van de VIX-index, de “angstgraadmeter” van Wall Street. Die daalde recent tot onder de 20 punten, het laagste niveau sinds januari 2022. De VIX-index wordt vaak de angstindex van de beurs genoemd. De index schiet meestal omhoog als er onrust is en de koersen dalen. Hieronder ziet u dat als de VIX-index boven 20 komt, de aandelenmarkt (S&P500 in dit geval) daalt.

De effectenbeurzen kregen verder ook steun van over het algemeen meevallende economische cijfers. De mondiale economie lijkt in betere vorm dan veel analisten hadden verwacht, vooral dankzij de grote vraag naar diensten.

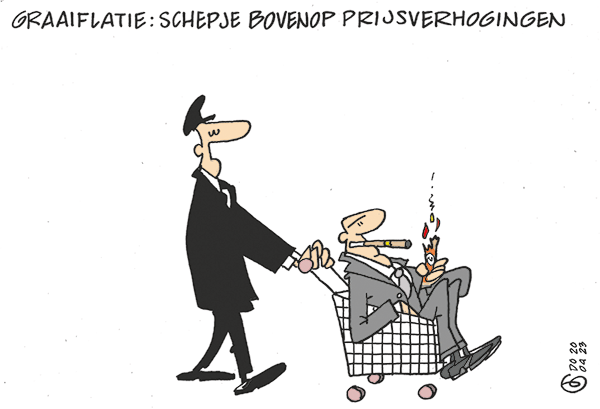

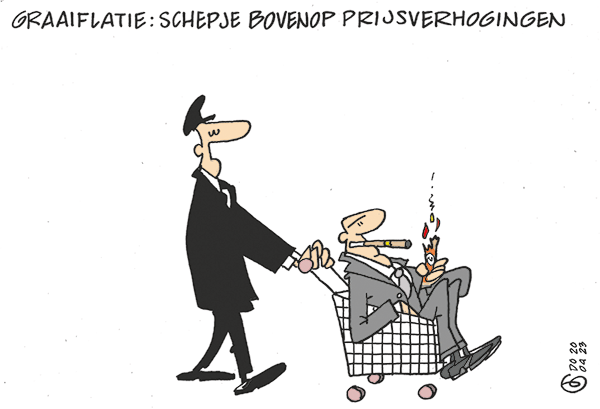

Echter, de inflatie blijft hierdoor ook vrij hoog. Hoewel de dalende energieprijzen tot een lagere “normale” inflatie leiden, blijft de kerninflatie hardnekkig hoog. De kerninflatie verschilt van de “normale” inflatie omdat bij de berekening van kerninflatie de prijzen van volatiele (beweeglijke) componenten zoals voedsel en energie worden uitgesloten. Hierdoor is de kerninflatie minder gevoelig voor korte termijn fluctuaties. Veel bedrijven profiteren van de hoge inflatie en maken van de gelegenheid gebruik om de prijzen wat extra te verhogen, waardoor de term “graaiflatie” veelvuldig in de media wordt genoemd. Graaiflatie verwijst naar het vragen van buitensporig hoge prijzen voor goederen en diensten die tijdens een crisisperiode schaars zijn.

Bron:gerritdejager.nl

Ook loonstijgingen dragen bij aan de kerninflatie, al is van een echte loon-prijsspiraal (nog) geen sprake. In de VS zien we de loonstijging al vertragen. Keerzijde van de hoog blijvende (kern)inflatie is dat centrale banken hun rentetarieven mogelijk langer op een hoog niveau zullen houden, al hebben de hogere rentes tot nu toe nog geen groot negatief effect gehad op de economie.

Obligatiekoersen deden in het algemeen een stapje terug in april, net als de rentegevoelige groeiaandelen. Veel technologieaandelen bleven de afgelopen weken achter bij het marktgemiddelde, na een sterk eerste kwartaal. Waarschijnlijk vonden beleggers het een goed moment om wat winst te nemen.

Vooruitblik

We zien voor zowel de economie als voor de beurzen nog steeds een neutraal scenario. Er zijn weinig signalen van een wereldwijde groeivertraging. De spaarbuffers bij consumenten zijn nog bovengemiddeld hoog en bijna iedereen die dat wil, is aan het werk. We zien een positief economisch momentum in de VS, China en de Eurozone. We denken dat de inflatie heeft gepiekt en dat de FED en ECB de beleidsrente niet (veel) verder meer zullen verhogen. Tegen deze achtergrond en de relatief aantrekkelijke waardering van aandelen, is het goed mogelijk dat de aandelenmarkten verder kunnen oplopen. Daarnaast zien we dat met name kortlopende obligaties hun rol als “veilige haven” weer oppakken en fungeren als buffer tegen aandelenrisico. Obligaties kunnen de strijd aangaan met de huidige hoge inflatie, enkel en alleen al op basis van hun rendement. De hogere obligatierendementen kunnen dus eveneens een bufferrol vervullen bij nieuwe turbulenties. Na een tiental jaar zonder rente, spelen obligaties in principe opnieuw hun diversifiërende rol.

Europese kortlopende staatsleningen (0-1 jaar)

Europese kortlopende staatsleningen (0-1 jaar)

Samenvattend

Spreiding blijft van belang, onder meer door te beleggen in kwalitatief hoogwaardige obligaties. Deze obligaties kunnen een stabiliserende werking hebben in een beleggingsportefeuille wanneer risicovollere beleggingen worstelen met de negatieve impact van marktbeweeglijkheid. Al met al lijken we verder gevorderd op de weg richting economisch herstel, maar blijft de hoge inflatie een bron van zorg. Een neutrale- gematigd positieve instelling lijkt gerechtvaardigd, maar voorzichtigheid blijft geboden.